السحب على المكشوف النقدي هو حساب مصرفي يحتوي على رصيد سلبي. ينشأ هذا الموقف عادةً عندما يكون الشخص أو الشركة متفائلاً للغاية في افتراض أن الأموال المودعة قد سحبت البنك ومتاحة للاستخدام ، وبالتالي يكتب الشيكات التي لم تتوفر لها الأموال بعد. قد يحدث الموقف أيضًا عندما لا يتم تحديث التسوية المصرفية بشكل صحيح ، مما يؤدي إلى الاعتقاد بوجود نقود في الحساب المصرفي أكثر مما هو الحال بالفعل.

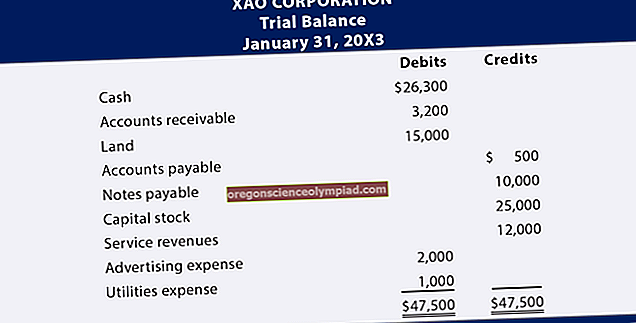

على سبيل المثال ، تعتقد ABC International أن لديها 5000 دولار في حسابها الجاري ، ولكن بسبب خطأ في التسوية ، فإن المبلغ الفعلي هو 2000 دولار فقط. تقوم ABC بعد ذلك بكتابة شيك بمبلغ 3500 دولار ، مما ينتج عنه سحب على المكشوف نقدي قدره 1500 دولار.

ينشأ وضع السحب على المكشوف النقدي عندما يقبل البنك الشيكات المقدمة ، على الرغم من نقص النقد في الحساب الذي يتم سحب الشيكات عليه ، ويقدم الأموال إلى الحساب لتغطية النقص. يجب سداد الأموال في غضون فترة زمنية محددة ، وسيقوم البنك بفرض سعر فائدة مرتفع على الأموال المستخدمة ، بالإضافة إلى رسوم سحب على المكشوف كبيرة.

إذا كانت الشركة في وضع السحب على المكشوف النقدي اعتبارًا من نهاية فترة إعداد التقارير الخاصة بها ، فيجب عليها تسجيل مبلغ السحب على المكشوف كالتزام قصير الأجل. نظرًا لأنه يتم تحميل الفائدة ، فإن السحب على المكشوف النقدي هو دين قصير الأجل تقنيًا.

الاختلاف في المفهوم هو عندما يقوم البنك بتحويل الأموال من حساب شركة أخرى لتغطية مبلغ السحب على المكشوف. في هذه الحالة ، لا يوجد قرض من البنك ، على الرغم من استمرار فرض رسوم السحب على المكشوف لتحويل المبلغ المطلوب من الأموال. في هذه الحالة ، يجب على الشركة أن تتذكر تحويل الأموال في سجلاتها المحاسبية من الحساب المصدر إلى الحساب المستهدف لتتناسب مع حركة النقد التي يصدرها البنك.