الاستهلاك الضريبي هو الاستهلاك الذي يمكن إدراجه كمصروف في الإقرار الضريبي لفترة إعداد تقارير معينة بموجب قوانين الضرائب المعمول بها. يتم استخدامه لتقليل مبلغ الدخل الخاضع للضريبة الذي تم الإبلاغ عنه من قبل الشركة. الاستهلاك هو التحميل التدريجي على مصروفات تكلفة الأصل الثابت على مدى عمره الإنتاجي. في الولايات المتحدة ، لا يمكنك إهلاك أحد الأصول إلا إذا استوفى الموقف جميع الاختبارات التالية:

الأصل هو الممتلكات التي تمتلكها الشركة

يتم استخدام الأصل في نشاط مدر للدخل

يجب أن يكون للأصل عمر إنتاجي يمكن تحديده

تتوقع أن تستمر أكثر من عام واحد

لا يمكن أن يكون الأصل أنواعًا معينة من الممتلكات مستبعدة تحديدًا من قبل مصلحة الضرائب الأمريكية

إذا لم يتم استيفاء هذه القواعد ، فيجب تحميل التكلفة على المصاريف بالكامل عند تكبدها. من منظور التأجيل الضريبي ، فإن فرض تكلفة على المصروفات دفعة واحدة ليس بالأمر السيئ - فهو يقلل من مقدار الدخل في المدى القريب الذي يجب دفع ضرائب الدخل عليه.

عادةً ما يختلف الاستهلاك الضريبي فقط عن الاستهلاك المسموح به بموجب أطر المحاسبة المقبولة عموماً أو المعايير الدولية لإعداد التقارير المالية (المعروفة باسم الاستهلاك الكتابي) من حيث توقيت حساب الاستهلاك. يؤدي الاستهلاك الضريبي عمومًا إلى التعرف السريع على مصروفات الاستهلاك من الاستهلاك الكتابي في الولايات المتحدة ، لأن الاستهلاك الضريبي يستخدم MACRS ، وهو شكل متسارع من الاستهلاك. في بعض الظروف ، تسمح قوانين الضرائب أيضًا بتحميل تكلفة بعض الأصول الثابتة بالكامل على المصروفات عند تكبدها ، بحيث تكون فترة الاستهلاك الفعلي هي سنة ضريبية واحدة.

الاستهلاك المعجل له تأثير على تقليل مبلغ الدخل الخاضع للضريبة في المستقبل القريب من خلال زيادة الاعتراف بالمصروفات ، وزيادة مبلغ الدخل الخاضع للضريبة في السنوات اللاحقة. بالنظر إلى القيمة الزمنية للنقود ، فهذا يعني أن الاستهلاك الضريبي في الولايات المتحدة مصمم لتقليل صافي القيمة الحالية للضرائب المستحقة. على العكس من ذلك ، يتم احتساب الإهلاك الكتابي عمومًا على أساس القسط الثابت ، مما يؤدي إلى توزيع أكثر عدالة للمصروفات على مدى عمر الأصل ويعطي عادةً تمثيلًا أفضل للانخفاض الفعلي في قيمة الأصل بمرور الوقت.

يعتمد الاستهلاك الضريبي على مجموعة صارمة من القواعد التي تسمح بقدر معين من الاستهلاك اعتمادًا على تصنيف الأصل المعين للأصل ، بغض النظر عن الاستخدام الفعلي أو العمر الإنتاجي للأصل. وعلى العكس من ذلك ، فإن الإهلاك الدفتري يتماشى بشكل وثيق مع الاستخدام الفعلي للأصل ، وقد يتم تعيينه على أساس الأصل الفردي.

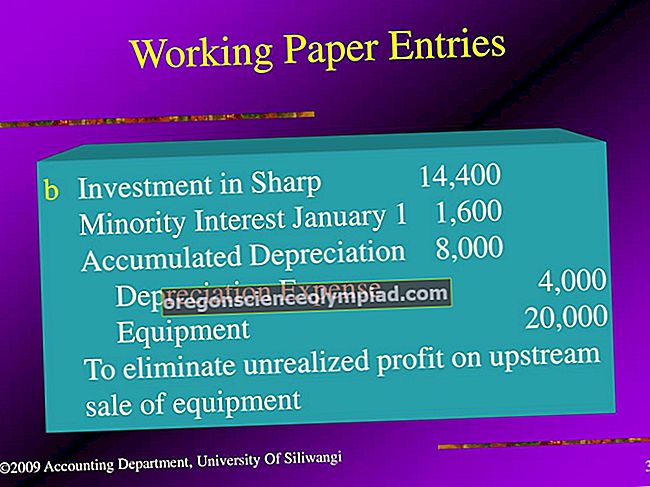

في معظم الحالات ، سيكون المبلغ الإجمالي للاستهلاك المسموح به لاستهلاك الضرائب ومبادئ المحاسبة المقبولة عموماً أو استهلاك المعايير الدولية لإعداد التقارير المالية هو نفسه على مدار العمر الإنتاجي الإجمالي للأصل ، مما يعني أن الاختلافات بين الاستهلاك الضريبي والدفتري تعتبر اختلافات مؤقتة.

نظرًا لاختلافات الحساب بين إهلاك الضرائب وإهلاك الدفتر ، يجب على الشركة الاحتفاظ بسجلات منفصلة لكلا النوعين من الإهلاك. إذا قمت بالاستعانة بمصادر خارجية لإعداد الضرائب لخدمة الضرائب ، فمن المحتمل أن يحتفظ مُعد الضرائب بسجلات الإهلاك الضريبي التفصيلية نيابة عن الشركة.