نظرة عامة على تحليل القوائم المالية

يتضمن تحليل البيانات المالية اكتساب فهم للوضع المالي للمؤسسة من خلال مراجعة تقاريرها المالية. يمكن استخدام النتائج لاتخاذ قرارات الاستثمار والإقراض. تتضمن هذه المراجعة تحديد العناصر التالية للبيانات المالية للشركة عبر سلسلة من فترات إعداد التقارير:

اتجاهات. قم بإنشاء خطوط اتجاه للعناصر الرئيسية في البيانات المالية على مدى فترات زمنية متعددة ، لمعرفة كيفية أداء الشركة. خطوط الاتجاه النموذجية للإيرادات والهامش الإجمالي وصافي الأرباح والنقد وحسابات القبض والديون.

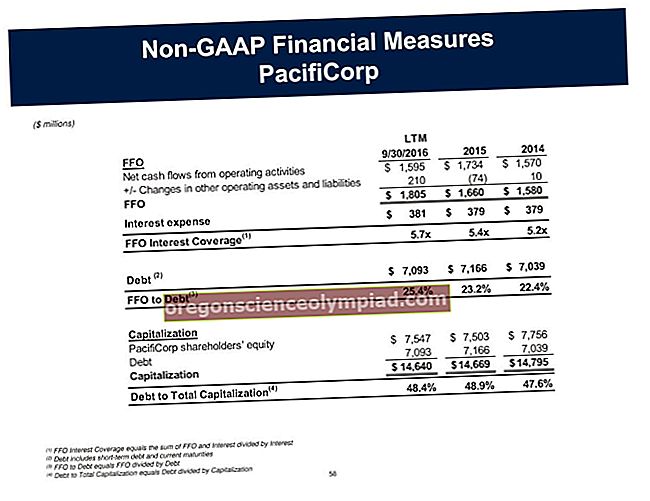

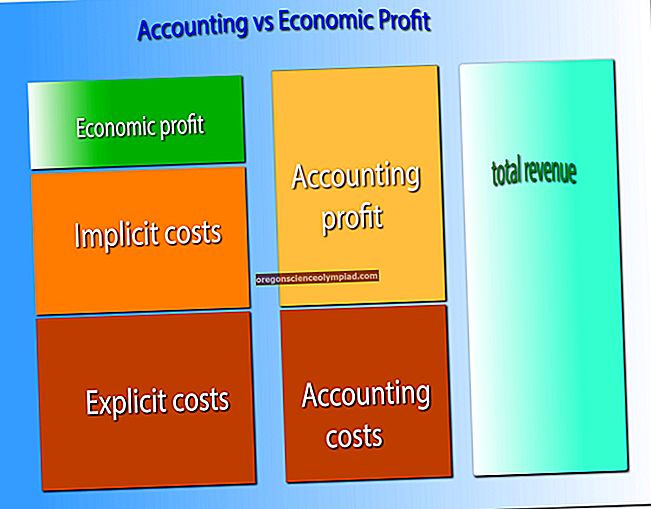

تحليل النسب. تتوفر مجموعة من النسب لتمييز العلاقة بين حجم الحسابات المختلفة في البيانات المالية. على سبيل المثال ، يمكن للمرء حساب النسبة السريعة لشركة ما لتقدير قدرتها على سداد التزاماتها الفورية ، أو نسبة دينها إلى حقوق الملكية لمعرفة ما إذا كانت قد استولت على الكثير من الديون. غالبًا ما تكون هذه التحليلات بين الإيرادات والمصروفات المدرجة في بيان الدخل والأصول والخصوم وحسابات الأسهم المدرجة في الميزانية العمومية.

يعد تحليل البيانات المالية أداة قوية بشكل استثنائي لمجموعة متنوعة من مستخدمي البيانات المالية ، ولكل منهم أهداف مختلفة في التعرف على الظروف المالية للكيان.

مستخدمو تحليل القوائم المالية

هناك عدد من مستخدمي تحليل البيانات المالية. هم انهم:

الدائنون. أي شخص أقرض أموالًا لشركة ما مهتم بقدرتها على سداد الديون ، وبالتالي سيركز على تدابير التدفق النقدي المختلفة.

المستثمرون. يقوم كل من المستثمرين الحاليين والمحتملين بفحص البيانات المالية للتعرف على قدرة الشركة على الاستمرار في إصدار أرباح الأسهم ، أو لتوليد التدفق النقدي ، أو الاستمرار في النمو بمعدلها التاريخي (اعتمادًا على فلسفات الاستثمار الخاصة بهم).

إدارة. تعد وحدة التحكم في الشركة تحليلًا مستمرًا للنتائج المالية للشركة ، لا سيما فيما يتعلق بعدد من المقاييس التشغيلية التي لا تراها الكيانات الخارجية (مثل التكلفة لكل تسليم ، والتكلفة لكل قناة توزيع ، والربح حسب المنتج ، وما إلى ذلك) .

السلطات التنظيمية. إذا كانت الشركة مملوكة علنًا ، يتم فحص بياناتها المالية من قبل لجنة الأوراق المالية والبورصات (إذا كانت ملفات الشركة في الولايات المتحدة) لمعرفة ما إذا كانت بياناتها تتوافق مع معايير المحاسبة المختلفة وقواعد لجنة الأوراق المالية والبورصات.

طرق تحليل القوائم المالية

هناك طريقتان رئيسيتان لتحليل البيانات المالية. الطريقة الأولى هي استخدام التحليل الأفقي والرأسي. التحليل الأفقي هو مقارنة المعلومات المالية على مدى سلسلة من فترات إعداد التقارير ، بينما التحليل الرأسي هو التحليل النسبي للبيان المالي ، حيث يتم إدراج كل بند في البيان المالي كنسبة مئوية من عنصر آخر. عادةً ما يعني هذا أن كل عنصر سطر في بيان الدخل يتم ذكره كنسبة مئوية من إجمالي المبيعات ، بينما يتم ذكر كل عنصر سطر في الميزانية العمومية كنسبة مئوية من إجمالي الأصول. وبالتالي ، فإن التحليل الأفقي هو مراجعة نتائج فترات زمنية متعددة ، بينما التحليل الرأسي هو مراجعة نسبة الحسابات لبعضها البعض خلال فترة واحدة.

الطريقة الثانية لتحليل البيانات المالية هي استخدام أنواع كثيرة من النسب. تستخدم النسب لحساب الحجم النسبي لرقم واحد بالنسبة لرقم آخر. بعد حساب النسبة ، يمكنك بعد ذلك مقارنتها بنفس النسبة المحسوبة لفترة سابقة ، أو التي تستند إلى متوسط الصناعة ، لمعرفة ما إذا كانت الشركة تعمل وفقًا للتوقعات. في تحليل البيانات المالية النموذجي ، ستكون معظم النسب ضمن التوقعات ، بينما يشير عدد صغير إلى المشكلات المحتملة التي ستجذب انتباه المراجع. هناك عدة فئات عامة للنسب ، كل منها مصمم لفحص جانب مختلف من أداء الشركة. المجموعات العامة للنسب هي:

نسب السيولة. هذه هي أهم مجموعة من النسب ، لأنها تقيس قدرة الشركة على الاستمرار في العمل. انقر فوق الروابط التالية لمراجعة شاملة لكل نسبة.

نسبة التغطية النقدية. يظهر مقدار النقد المتاح لدفع الفائدة.

النسبة الحالية. يقيس مقدار السيولة المتاحة لدفع المطلوبات المتداولة.

معدل سريع. نفس النسبة الحالية ، لكنها لا تشمل المخزون.

مؤشر السيولة. يقيس مقدار الوقت المطلوب لتحويل الأصول إلى نقد.

نسب النشاط. تعد هذه النسب مؤشرًا قويًا على جودة الإدارة ، لأنها تكشف عن مدى جودة استخدام الإدارة لموارد الشركة. انقر فوق الروابط التالية لمراجعة شاملة لكل نسبة.

نسبة دوران الحسابات الدائنة. يقيس السرعة التي تدفع بها الشركة لمورديها.

نسبة دوران الذمم المدينة. يقيس قدرة الشركة على تحصيل حسابات القبض.

نسبة دوران الأصول الثابتة. يقيس قدرة الشركة على تحقيق مبيعات من قاعدة معينة من الأصول الثابتة.

معدل دوران المخزون. يقيس كمية المخزون المطلوبة لدعم مستوى معين من المبيعات.

نسبة المبيعات إلى رأس المال العامل. يظهر مقدار رأس المال العامل المطلوب لدعم مبلغ معين من المبيعات.

نسبة دوران رأس المال العامل. يقيس قدرة الشركة على تحقيق مبيعات من قاعدة معينة من رأس المال العامل.

نسب الرفع المالي. تكشف هذه النسب عن مدى اعتماد الشركة على الديون لتمويل عملياتها ، وقدرتها على سداد الديون. انقر فوق الروابط التالية لمراجعة شاملة لكل نسبة.

نسبة الدين إلى حقوق الملكية. يوضح مدى استعداد الإدارة لتمويل العمليات بالديون ، بدلاً من حقوق الملكية.

نسبة تغطية خدمة الدين. يكشف عن قدرة الشركة على سداد التزامات ديونها.

تغطية الشحن الثابت. يوضح قدرة الشركة على دفع تكاليفها الثابتة.

معدلات الربح. تقيس هذه النسب مدى جودة أداء الشركة في تحقيق الربح. انقر فوق الروابط التالية لمراجعة شاملة لكل نسبة.

نقطة التعادل. يكشف عن مستوى المبيعات الذي تتساوى عنده الشركة.

نسبة هامش المساهمة. يظهر الأرباح المتبقية بعد خصم التكاليف المتغيرة من المبيعات.

نسبة الربح الإجمالي. يظهر الإيرادات مطروحًا منها تكلفة البضائع المباعة كنسبة من المبيعات.

هامش الأمان. لحساب المبلغ الذي يجب أن تنخفض به المبيعات قبل أن تصل الشركة إلى نقطة التعادل.

نسبة صافي الربح. لحساب مقدار الربح بعد خصم الضرائب وجميع المصاريف التي تم خصمها من صافي المبيعات.

العائد على حقوق الملكية. يظهر أرباح الشركة كنسبة مئوية من حقوق الملكية.

العائد على صافي الأصول. يظهر أرباح الشركة كنسبة مئوية من الأصول الثابتة ورأس المال العامل.

العائد على الأصول التشغيلية. يظهر أرباح الشركة كنسبة مئوية من الأصول المستخدمة.

مشاكل تحليل القوائم المالية

بينما يعد تحليل البيانات المالية أداة ممتازة ، إلا أن هناك العديد من المشكلات التي يجب إدراكها والتي يمكن أن تتداخل مع تفسير نتائج التحليل. هذه القضايا هي:

المقارنة بين الفترات. ربما تكون الشركة التي تعد البيانات المالية قد غيرت الحسابات التي تخزن فيها المعلومات المالية ، بحيث تختلف النتائج من فترة إلى أخرى. على سبيل المثال ، قد تظهر المصاريف في تكلفة البضائع المباعة في فترة واحدة ، وفي المصاريف الإدارية في فترة أخرى.

المقارنة بين الشركات. كثيرًا ما يقارن المحلل النسب المالية لشركات مختلفة من أجل معرفة كيف تتطابق مع بعضها البعض. ومع ذلك ، قد تقوم كل شركة بتجميع المعلومات المالية بشكل مختلف ، بحيث لا تكون نتائج نسبها قابلة للمقارنة حقًا. يمكن أن يقود هذا المحلل إلى استخلاص استنتاجات غير صحيحة حول نتائج الشركة مقارنة بمنافسيها.

المعلومات التشغيلية. يراجع التحليل المالي فقط المعلومات المالية للشركة ، وليس معلوماتها التشغيلية ، لذلك لا يمكنك رؤية مجموعة متنوعة من المؤشرات الرئيسية للأداء المستقبلي ، مثل حجم الطلبات المتراكمة أو التغييرات في مطالبات الضمان. وبالتالي ، فإن التحليل المالي لا يقدم سوى جزء من الصورة الكلية.

شروط مماثلة

يُعرف التحليل الأفقي أيضًا باسم تحليل الاتجاه.