تقيس نسب الدين مدى استخدام المنظمة للديون لتمويل عملياتها. يمكن استخدامها أيضًا لدراسة قدرة الكيان على سداد هذا الدين. هذه النسب مهمة للمستثمرين ، الذين يمكن أن تتعرض استثماراتهم في الأسهم في الأعمال التجارية للخطر إذا كان مستوى الدين مرتفعًا للغاية. المقرضون هم أيضًا مستخدمون متعطشون لهذه النسب ، لتحديد مدى تعرض الأموال المقرضة للخطر. نسب الدين الرئيسية هي كما يلي:

نسبة الدين إلى حقوق الملكية. محسوبة بقسمة المبلغ الإجمالي للدين على المبلغ الإجمالي لحقوق الملكية. القصد هو معرفة ما إذا كان التمويل يأتي من نسبة معقولة من الديون. يحب المقرضون رؤية حصة كبيرة من الأسهم في الأعمال التجارية.

نسبة الدين. محسوبة بقسمة إجمالي الدين على إجمالي الأصول. تشير النسبة المرتفعة إلى أن الأصول يتم تمويلها في المقام الأول بالديون ، بدلاً من حقوق الملكية ، وتعتبر نهجًا محفوفًا بالمخاطر للتمويل.

نسبة تغطية خدمة الدين. محسوبة بقسمة إجمالي صافي الدخل التشغيلي السنوي على إجمالي مدفوعات الديون السنوية. يقيس هذا قدرة الشركة على سداد كل من الدين الأصلي وجزء الفائدة.

نسبة تغطية الفائدة. محسوبة بقسمة الأرباح قبل الفوائد والضرائب على مصروفات الفائدة. القصد من ذلك هو معرفة ما إذا كان بإمكان الشركة على الأقل دفع مدفوعات الفائدة عند استحقاقها ، حتى لو كان رصيد القرض لا يمكن سداده. يعمل هذا الإجراء بشكل جيد في الحالات التي يُتوقع فيها تحويل القرض إلى قرض جديد عند بلوغه موعد الاستحقاق.

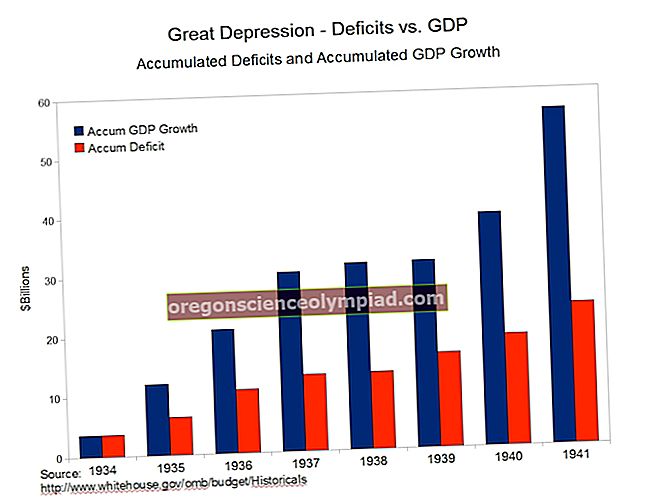

من المفيد رسم هذه القياسات على خط الاتجاه. يكشف القيام بذلك عن وجود أي مشكلات يتزايد فيها عبء الديون على الكيان بمرور الوقت ، أو حيث تنخفض قدرته على سداد الديون. تعتبر نسب الدين مصدر قلق خاص عندما تريد شركة ما من وكالة تصنيف ائتماني أن تعطي تصنيفًا لأحد سندات الدين الخاصة بها ؛ إذا كشفت النسب عن عبء ديون مرتفع ، فقد تقوم وكالة التصنيف بتعيين تصنيف منخفض يزيد من تكلفة الفائدة على الأوراق المالية المراد بيعها.